INTRODUÇÃO

Risco de falência: um tema delicado, mas que precisa ser pensado e repensado, debatido a todo instante. Por mim, por você, por todos nós empresários, independente do tamanho da nossa empresa, pois, a morte empresarial pode atacar a todos, em especial aqueles que estão nas fases iniciais do empreender e empresariar.

O atual cenário macroeconômico do Brasil, decorrente (em especial) das suas políticas comerciais, financeiras e fiscais, está resultando em volatilidade no mercado de crédito. Isso revela cenários ruins em relação aos anos anteriores, e afeta não só mercado, mas diretamente as empresas e os empresários.

Tal fato, mesmo que possa parecer distante da realidade do empresariado, muito pelo contrário deve ser acompanhada de perto, por conta da necessidade constante de tomada de crédito que temos. Seja para nossas ações de sobrevivência, seja suas para ações de crescimento.

E é sobre isso que queremos tratar com você neste ensaio.

O MERCADO DE CRÉDITO COMO UM TODO

O ano de 2022 destacou-se pelo rápido aumento da taxa básica de juros, que saltou de 2% em março de 2021 para 13,75% ao ano em agosto de 2022. Esse movimento restritivo na política monetária começou a ser sentido por cada um de nós, frente ao mercado de crédito, especialmente após a virada do ano.

Atualmente a taxa está um pouco mais baixa do que fechou em 2022, resultando neste momento em 12,50%, conforme última reunião do COPON havida em setembro de 2023. Mesmo ela tendo diminuído 0,50 pontos percentuais, ainda assim o custo do crédito medido por juros é alto. Isso está sufocando os negócios no Brasil, pois, gera uma influencia direta no consumo das pessoas físicas, nas receitas das pessoas jurídicas, e no custo da tomada de crédito.

REFLEXOS DAS MUDANÇAS DA SELIC NO MERCADO DE CRÉDITO

Quando a Selic aumenta, o crédito se torna mais caro, desestimulando o consumo e ajudando a controlar os preços. Porém, isso impacta diretamente no custo da tomada de crédito. Com menos consumo, muitos empresários acabam necessitando tomar crédito do mercado para poderem fechar suas contas. Se isso não for bem estrategiado pode ser uma manobra fatal para vida da empresa, as vistas dos elevados custos que o dinheiro está tendo.

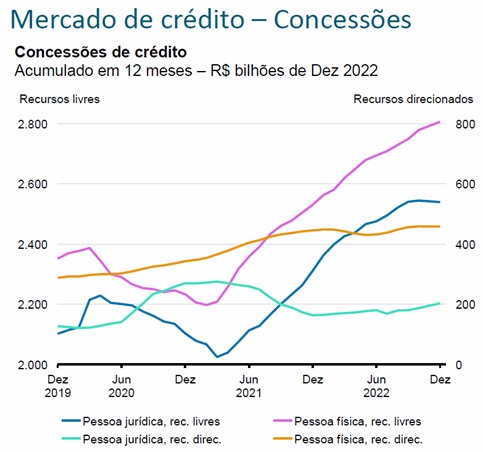

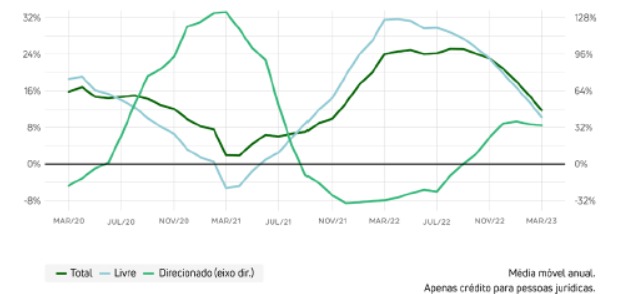

Os gráficos abaixo, apresentados pelo Banco Central do Brasil mostram algo muito interessante. Quem analisa o gráfico pode até ver uma linha de crescimento na tomada do crédito, mas isso não necessariamente significa o aumento e a sustentabilidade do mercado. Muito menos demonstra que as empresas vão bem.

MAIS CRÉDITO, MAIS INADIMPLÊNCIA

Para analisar o gráfico antes apresentado, que reflete as concessões de crédito no mercado para pessoas físicas e jurídicas, é precisa uma análise conjunta de outros tantos fatores. Somente assim se pode ter uma correta visão do mercado e do seu momento. Abaixo faremos então um exercício simples com dois fatores, que já revelam que a situação atual é preocupante para nós empresários.

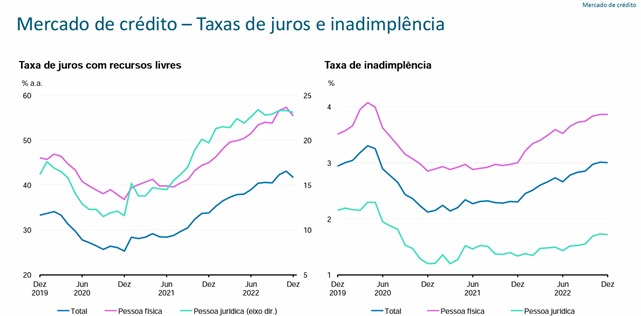

O primeiro dos fatores é a taxa de juros divulgada pelo COPON resultando da inflação do mercado. O segundo dos fatores a ser analisado é a inadimplência dos tomadores de crédito.

RESULTADOS APURADOS

Do cruzamento dos dados da taxa de juros e da inadimplência, o que podemos perceber é que o aumento na tomada de crédito, se vier acompanhado de altas taxas de juros, como as atuais, reflete diretamente na inadimplência. Assim sendo, aquela manobra empresarial de tomada de crédito para momentos de crise, se não for bem feita, pode ser um grande risco de incapacidade financeira futura, a ponto de comprometer a vida da empresa.

Passemos analisar então os cenários individualizados dos tomadores de crédito.

MERCADO DE CRÉDITO PESSOA FÍSICA

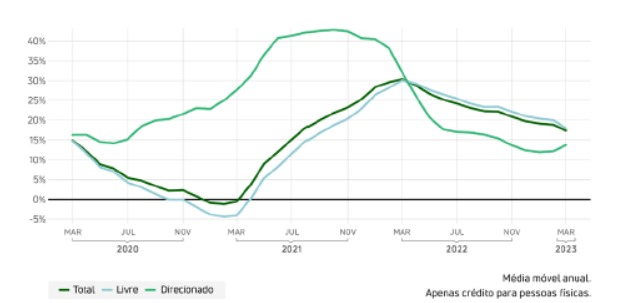

Ao contrário da Pessoa Jurídica a desaceleração do mercado de crédito para pessoas físicas no Brasil é cada vez mais evidente.

Esse fenômeno é um resultado esperado da elevação da taxa básica de juros da economia brasileira, a Selic, que passou de 2% até março de 2021 para 12,50% ao ano em setembro de 2023.

Dinheiro caro para o consumidor é igual a baixa consumo.

Ainda que possam precisar do crédito, os consumidores muitas das vezes o querem para necessidades secundárias. Por isso, de certa forma eles se tornam dispensáveis, fazendo com que o consumidor acabe sobrevivendo com a remuneração que ganha, evitando criar dívidas.

Quanto maior a taxa de juros, ainda que a oferta esteja maior que a demanda, é significativa a baixa da tomada de crédito pela pessoa física.

Analisemos agora o crédito para na visão da Pessoa Jurídica.

MERCADO DE CRÉDITO PESSOA JURÍDICA

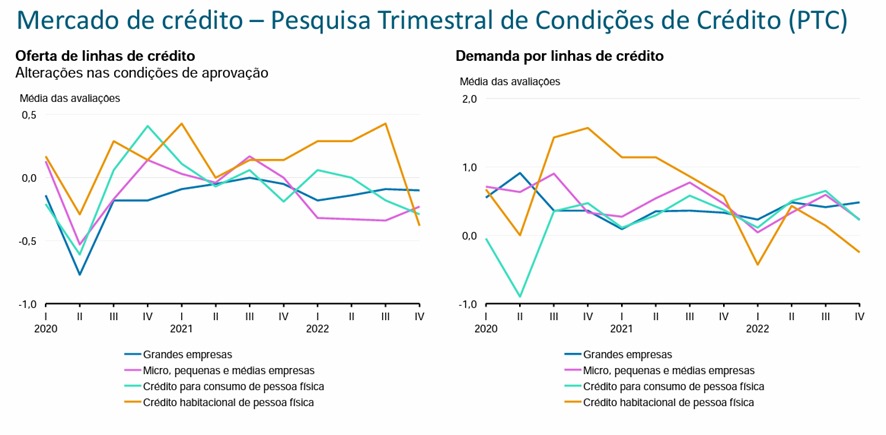

Por outro lado, o mercado de crédito para Pessoas Jurídicas também mostra sinais de desaceleração, mas em menor magnitude quando comparado ao mercado para pessoas físicas. Isso se dá porque com abaixo do consumo, a maioria das pessoas físicas, assalariadas, ainda tem sua renda garantida. Já as empresas pagam o preço da baixa do consumo, consequentemente da redução do faturamento. Então com margens de lucro apertadas ou até com a inexistência de lucros, não conseguem honrar seus compromissos. Resultado disso: necessidade de tomar crédito do mercado.

DE MOCINHO A VILÃO

Porém o crédito que parecia solução, pode ser um vilão. Como antes visto, tomar crédito a qualquer custo gera diretamente uma evolução da taxa de inadimplência. O crédito caro de hoje reflete no não pagamento de amanhã. Isso demonstra claramente o impacto que o aumento da taxa Selic produz no mercado de crédito para pessoas jurídicas.

Aumento do curso do crédito é igual ao aumento da inadimplência.

RISCO DE FALÊNCIA IMINENTE

Conforme dados do Mapa de Empresas, apresentados pelo governo federal, no início de 2023, pelo menos 736.977 empresas encerraram suas atividades neste período. Esse número indica um crescimento de 34,3% em relação ao último quadrimestre de 2022 e um aumento de 34,7% em comparação ao mesmo período do ano anterior.

Segundo informações do Sebrae, o segmento de micro e pequenas empresas é o que mais enfrenta encerramentos em seus primeiros cinco anos de atividade. De acordo com o estudos atuais a taxa de mortalidade para esses negócios para as microempresas apresenta um percentual de 21,6% após cinco anos, enquanto as empresas de pequeno porte têm uma taxa de 17%.

Os especialistas de mercado atribuem a falta de capital de giro e o volume reduzido de vendas como as principais razões para o encerramento de pequenas e médias empresas. Lucros insuficientes, desafios no acesso ao crédito a um custo acessível, alto nível de endividamento e alto custo do crédito já tomado, têm levado muitos empresários a terem que forçosamente parar suas atividades.

CONCLUSÃO

Ao longo de 2022 e no início de 2023, o mercado de crédito revela que a política monetária contracionista do Banco Central está impactando o crescimento das carteiras de crédito, tanto para pessoas físicas quanto jurídicas.

Embora ambos os mercados ainda apresentem taxas de crescimento significativas, a velocidade desse crescimento foi substancialmente afetada entre março de 2022 e março de 2023.

Esse cenário é particularmente preocupante para pessoas jurídicas que, apesar de apresentarem desaceleração no crescimento, tem uma considerável taxa de inadimplência. Prejudicados pela baixa do consumo, pelo alto custo do crédito e pelo endividamento já presente, é alarmante o números de negócios que tem parado suas atividades, e é de suma importância que o empresário esteja atento a este risco iminente, que pode afetar a sobrevivência do seu negócio.

Saiba mais em nosso LinkeIn